Viral Istilah Pinjol Diganti Jadi Pindar, Apa Sih Bedanya?

- freepik.com/tirachardz

Jakarta, VIVA – Baru-baru ini, masyarakat diramaikan dengan istilah "pinjol" alias pinjaman online yang kini diganti dengan istilah baru, yaitu "pindar" atau pinjaman daring. Perubahan istilah ini dilakukan untuk memberikan kesan lebih positif terhadap layanan pinjaman berbasis teknologi.

Namun, tidak semua masyarakat langsung memahami perbedaan antara kedua istilah ini, sehingga menuai berbagai komentar di media sosial. Sebagian netizen menganggap, perubahan istilah tersebut hanya permainan kata tanpa perubahan esensial.

"Bagus PIRING, PInjaman daRING," celetuk netizen di media sosial. "Mau ganti nama, juga esensinya tetap sama kan? Sama-sama utang, ujungnya orang yang gak paham skema bunga di aplikasi itu bakalan kejebak," komentar yang lainnya.

Apa Perbedaan Pinjol dan Pindar?

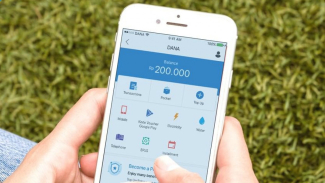

ilustrasi pinjaman online bunga rendah

- ww.freepik.com

Sebagaimana diketahui, pinjol atau pinjaman online sering dikaitkan dengan platform ilegal yang tidak terdaftar di Otoritas Jasa Keuangan (OJK). Sebaliknya, pindar atau pinjaman daring merujuk pada Layanan Pendanaan Bersama Berbasis Teknologi Informasi (LPBBTI) yang resmi dan diawasi langsung oleh OJK.

Perubahan istilah ini bertujuan untuk memisahkan fintech legal dari stigma buruk pinjol ilegal yang sering membebani masyarakat dengan bunga tinggi dan metode penagihan yang tidak etis. Melalui perubahan nama ini, OJK berharap masyarakat lebih percaya dan paham untuk menggunakan layanan pinjaman resmi.

Meski begitu, masyarakat tetap harus berhati-hati saat memanfaatkan layanan pinjaman. Berikut tips agar Anda dapat menggunakan Pindar dengan aman dan bijak.

Tips Menggunakan Pindar dengan Aman

1. Cek Legalitas Platform

Pastikan platform yang Anda gunakan terdaftar dan diawasi oleh OJK. Anda bisa memeriksa daftar resminya melalui situs OJK.

2. Baca Syarat dan Ketentuan dengan Teliti

Sebelum meminjam, baca semua syarat dan ketentuan, termasuk biaya administrasi, bunga, dan denda keterlambatan.

3. Pastikan Mampu Membayar Cicilan

Hitung kembali penghasilan Anda dan pastikan cicilan tidak melebihi 30% dari pendapatan bulanan agar tidak terjebak utang.