Tantangan Baru untuk Bank Tradisional di 2025: Industri Perbankan Harus Beradaptasi?

- freepik.com/benzoix

VIVA – Raksasa teknologi dan perusahaan retail besar seperti Apple dan Walmart kini menyediakan layanan keuangan yang mudah dan cepat, memanfaatkan teknologi pembayaran antar-rekening (Account-to-Account atau A2A) dan sistem pembayaran digital.

Bank yang tidak mampu mengikuti perkembangan ini berisiko kehilangan pangsa pasar, terutama di kalangan generasi muda yang mengutamakan kenyamanan dan kecepatan dalam bertransaksi.

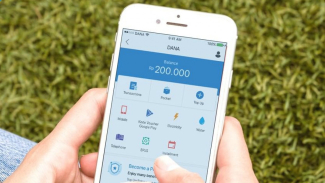

Di Indonesia, perubahan ini juga mulai terlihat dengan meningkatnya penggunaan dompet digital seperti GoPay, OVO, dan ShopeePay yang mengubah cara masyarakat melakukan transaksi. Artikel ini akan membahas tantangan yang dihadapi oleh bank tradisional dan bagaimana mereka harus beradaptasi untuk tetap relevan di era baru ini.

Dominasi Teknologi A2A dan Dampaknya bagi Bank

A2A Mengubah Cara Bertransaksi, tren pembayaran antar-rekening (A2A) mengizinkan transfer langsung antar bank atau dari dompet digital ke rekening bank tanpa biaya yang sering kali dikenakan oleh kartu kredit dan debit. Dengan sistem ini, konsumen bisa melakukan transaksi secara instan dan tanpa hambatan, yang secara perlahan mengurangi ketergantungan mereka pada kartu kredit atau debit bank.

Apple Card dan Walmart Pay: Ancaman Nyata bagi Bank Tradisional?

Apple dan Walmart memperkenalkan layanan keuangan yang lebih modern dan canggih, yang mengintegrasikan fitur A2A dalam layanan mereka.

-

Apple Card: Selain menjadi alat pembayaran, Apple Card menawarkan cashback dan kemudahan pemantauan transaksi melalui aplikasi Apple Wallet. Pengguna dapat dengan mudah mengelola pengeluaran mereka, menjadikannya alternatif yang lebih praktis daripada layanan kartu kredit bank.

-

Walmart Pay: Walmart Pay menggabungkan pembayaran digital dengan program loyalitas dan akses ke berbagai penawaran khusus. Lebih dari sekadar alat pembayaran, Walmart juga bekerja sama dengan sistem pembayaran real-time di AS seperti The Clearing House dan FedNow untuk memungkinkan transaksi langsung ke rekening bank pengguna.

Dengan mengandalkan ekosistem digital yang lengkap, Apple dan Walmart dapat menyediakan layanan keuangan yang mudah dan terjangkau, menjadikannya lebih menarik bagi generasi muda dibandingkan layanan bank konvensional yang biasanya memiliki proses yang lebih lama dan biaya tambahan.

Tantangan Utama yang Dihadapi Bank di Era Digital

-

Perubahan Perilaku Konsumen

Generasi muda, terutama milenial dan Gen Z, kini menginginkan layanan keuangan yang cepat, mudah, dan tanpa biaya tambahan. Mereka lebih memilih layanan seperti Apple Card atau Walmart Pay yang menawarkan cashback, diskon, dan berbagai manfaat langsung dibandingkan kartu kredit bank yang biasanya memiliki persyaratan lebih ketat.

-

Kecepatan Inovasi Teknologi

Bank tradisional umumnya memiliki struktur yang lebih kompleks dan terikat oleh regulasi ketat, sehingga mereka sering kali lambat dalam mengadopsi teknologi baru. Di sisi lain, perusahaan teknologi dapat berinovasi lebih cepat dan mudah menyesuaikan diri dengan perubahan kebutuhan konsumen.

-

Persaingan dari Non-Bank

Dengan perusahaan non-bank yang terus memperluas layanan keuangan mereka, bank tradisional menghadapi risiko kehilangan pelanggan jika tidak mampu menyediakan layanan dengan kualitas dan kecepatan yang sama.

-

Keamanan dan Privasi Data

Perusahaan teknologi seperti Apple dan Walmart telah membangun reputasi dalam hal keamanan dan privasi data. Konsumen semakin memperhatikan keamanan informasi pribadi mereka, dan bank harus berinvestasi dalam keamanan siber dan privasi untuk bisa bersaing.

Masa Depan Industri Perbankan di Indonesia dan Global

Bank tradisional dihadapkan pada tantangan besar di tahun 2025, terutama dengan hadirnya layanan keuangan dari perusahaan non-bank seperti Apple dan Walmart. Untuk tetap relevan dan bertahan di pasar yang semakin kompetitif ini, bank harus berinovasi dan siap beradaptasi dengan perubahan kebutuhan konsumen.

Di Indonesia, perubahan ini semakin nyata dengan meningkatnya penggunaan dompet digital dan transaksi non-tunai. Bank perlu berkolaborasi dengan penyedia layanan teknologi atau mengembangkan layanan digital mereka sendiri yang mampu bersaing dengan perusahaan teknologi.

Masa depan perbankan terletak pada kemampuan bank untuk menggabungkan kekuatan tradisional mereka, seperti kepercayaan dan keamanan, dengan inovasi digital yang sesuai dengan kebutuhan konsumen modern.