BI Rate Naik ke 4,25 Persen, Bunga Kredit Jadi Berapa?

- Istimewa

VIVA Bisnis – Bank Indonesia (BI) telah menaikkan suku bunga acuan atau BI 7 Day Reverse Repo Rate sebesar 50 basis poin atau 4,25 persen. Alasan kenaikan itu untuk menurunkan ekspektasi inflasi dan mengembalikan inflasi inti ke 3 persen plus minus 1 persen.

Ekonom Bank Permata Josua Pardede memperkirakan, kenaikan suku bunga acuan BI tersebut di perbankan akan berdampak pada sektor rill dan pasar keuangan.

"Perubahan suku bunga acuan BI akan direspons oleh suku bunga PUAB (Pasar Uang Antar Bank) yang selanjutnya akan berpengaruh pada kenaikan suku bunga perbankan termasuk suku bunga kredit perbankan," kata Josua saat dihubungi VIVA, Senin 26 September 2022.

Bunga Kredit Perbankan Disebut Sesuai Kondisi Likuiditas

Logo Bank Indonesia.

- VivaNews/ Nur Farida

Meski demikian, Josua mengatakan, proses transmisi kenaikan suku bunga kredit perbankan cenderung bervariasi. Hal itu karena kondisi likuiditas atau kewajiban dan risk appetite atau risiko yang diterima perusahaan masing-masing bervariasi.

"Meskipun secara keseluruhan, kondisi likuiditas perbankan yang terindikasi dari AL/DPK (rasio alat likuiditas terhadap dana pihak ketiga) pada bulan Agustus tercatat di atas 26 persen. Yang berimplikasi bahwa transmisi kenaikan suku bunga BI terhadap suku bunga perbankan juga cenderung masih terbatas khususnya hingga akhir tahun," jelasnya.

Sedangkan pada risiko kredit, jelasnya, akan berdampak terhadap kenaikan suku bunga kredit modal kerja. Dalam hal ini akan cenderung akan lebih cepat atau lebih besar dari kenaikan suku bunga kredit investasi, dan suku bunga kredit konsumsi.

"Kenaikan suku bunga kredit berpotensi akan mendorong kenaikan cost of borrowing pelaku usaha atau sektor riil yang akan menahan upaya untuk memperkuat momentum pertumbuhan," ujarnya.

Pertumbuhan Kredit Diperkirakan Masih Akan Naik hingga Akhir Tahun

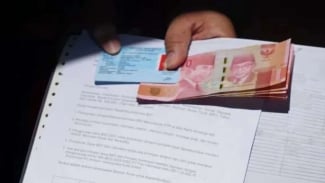

Ilustrasi kredit kepemilikan rumah.

Josua memproyeksikan, pertumbuhan kredit hingga akhir tahun masih akan cenderung solid di kisaran 9 persen-11 persen secara tahunan atau year on year (yoy). Sementara pertumbuhan kredit di 2023 diperkirakan ada di kisaran 8 persen-10 persen.

"Mempertimbangkan penyesuaian suku bunga perbankan di tahun 2023 yang akan lebih signifikan dibandingkan penyesuaian suku bunga di tahun 2022," terangnya.

Lebih lanjut Josua mengatakan, sejalan dengan kenaikan borrowing cost atau biaya pinjaman akibat kenaikan suku bunga BI. Pelaku Usaha Mikro Kecil dan Menengah (UMKM) diperkirakan akan terdampak.

"Terutama ketika transmisi dari suku bunga mulai berjalan. Namun demikian, kami perkirakan dampak dari kenaikan suku bunga ini cenderung lebih terbatas dibandingkan dengan sektor konsumsi atau korporat," imbuhnya.

Hal itu, terangnya, karena kebijakan BI terhadap Rasio Pembiayaan Inklusif Makroprudensial (RPIM) yang telah mendorong kenaikan proporsi kredit UMKM di tahun depan hingga 25 persen.

"Kondisi saat ini secara industry wide, proporsi kredit UMKM berada pada kisaran 21 persen, lebih tinggi dari target 2022, namun masih lebih rendah dari target di tahun 2023. Kebijakan RPIM berpotensi mencegah transmisi suku bunga yang signifikan dari sektor perbankan, terutama pada UMKM," ujarnya.