IPO Bukalapak Catat Banyak Sejarah Baru, Ini Daftarnya

- Repro video.

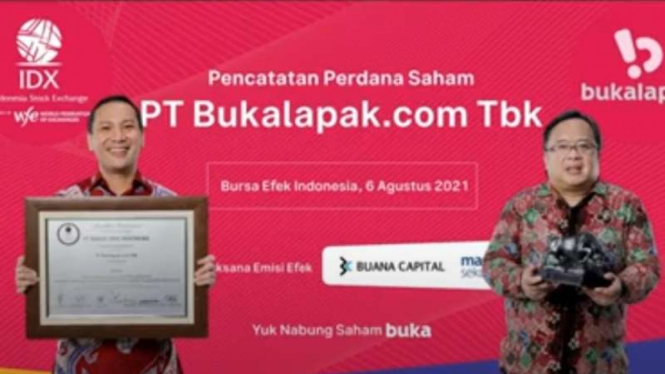

VIVA – PT Bukalapak.com Tbk, telah resmi menjadi perusahaan publik, Jumat, 6 Agustus 2021. Ini seiring dengan pencatatan umum perdana yang dilakukan perseroan dan telah ditetapkan menjadi perusahaan tercatat ke 28 di Bursa Efek Indonesia (BEI) sepanjang 2021.

Presiden Direktur Bukalapak Rachmat Kaimuddin mengatakan, sebagai perusahaan teknologi unicorn, Bukalapak menjadi yang pertama di Indonesia mencatatkan diri di BEI. Bahkan, penggalanagan dana dari penawaran umum ini menjadi yang terbesar dalam sejarah bursa.

"Hari ini adalah hari yang bersejarah di mana PT Bukalapak.com Tbk menjadi perusahaan teknologi unicorn pertama yang tercatat di BEI sebagai salah satu penawaran umum terbesar di Indonesia," ujar dia, dalam seremoni di BEI, Jumat, 6 Juli 2021.

Bukalapak sebelumnya telah menyelesaikan proses penawaran awal atau bookbuilding dan roadshow dari tanggal 9-19 Juli 2021 serta penawaran umum dari tanggal 27-30 Juli 2021. Tercatat jumlah pemesanan yang tinggi melalui metode pooling allotment mencapai sekitar Rp4.8 triliun.

Bukalapak juga telah menambah porsi pooling allotment bagi investor ritel dari semula 2,5 persen ke 5 persen dari total pemesanan yang tersedia. Oleh karena itu, nilai dari saham yang dialokasikan untuk porsi pooling allotment bagi investor ritel naik dari yang sebelumnya Rp 547,5 miliar menjadi sekitar Rp 1,1 triliun.

Sesuai dengan ketentuan dalam penawaran umum perdana saham, emiten berkode saham BUKA ini menawarkan 25,76 miliar lembar saham dengan harga penawaran sebesar Rp85O per saham. Dana yang berhasil dihimpun dari aksi korporasi ini sekitar Rp21,9 triliun.

Dengan dana segar hasil IPO tersebut, Rachmat mengatakan, perusahaan akan menggunakannya untuk modal kerja, termasuk untuk anak-anak usahanya guna melakukan investasi di beragam produk dan layanan untuk meningkatkan kinerja, profitabilitas, serta keberlangsungan usaha.

Sementara itu, Direktur Utama Bursa Efek Indonesia (BEI), Inarno Djajadi menyambut baik IPO Bukalapak ini. Apalagi mampu mencetak rekor paling banyak menarik investor pada saat pelaksaan IPO.

Selain itu menurut dia, Bukalapak, bahkan jadi unicorn pertama tidak hanya di Indonesia, tapi di Asia Tenggara, yang melantai di bursa. Saat ini diketahui setengah dari 12 unicorn di kawasan ASEAN ada di Indonesia.

"Bukalapak merupakan perusahaan tercatat yang mampu menarik investor paling banyak. Tercatat 96 ribu investor pada pelaksanaan IPO perseroan," tambahnya.

Plt. Direktur Utama Mandiri Sekuritas Silva Halim mengatakan, sebagai perusahaan bertindak sebagai Penjamin Pelaksana Emisi Efek dalam IPO Bukalapak, Mandiri Sekuritas mencatat tingginya minat investor terhadap IPO BUKA baik oleh para investor domestik dan internasional.

Baca juga: Realita Ekonomi RI Tumbuh 7% Kala Pandemi, Masih Susah Cari Kerja

"Tercatat bahwa penawaran saham Bukalapak melalui metode pooling mengalami kelebihan permintaan sekitar 8,7 kali lipat, dengan pemesanan dari hampir 100.000 investor," ujarnya.

Bukalapak telah menunjuk UBS AG Singapore Branch dan Merrill Lynch (Singapore) Pte. Ltd sebagai Koordinator Global Gabungan dan Agen Penjual Internasional untuk memasarkan IPO pada investor internasional. Sementara itu, PT Mandiri Sekuritas dan PT Buana Capital Sekuritas ditunjuk sebagai Penjamin Pelaksana Emisi Efek.

Adapun Penjamin Emisi Efek adalah PT UBS Sekuritas Indonesia, PT Mirae Asset Sekuritas Indonesia, PT Bahana Sekuritas, PT BCA Sekuritas, PT BNI Sekuritas, PT BRI Danareksa Sekuritas, PT Ciptadana Sekuritas Asia hingga PT Investindo Nusantara Sekuritas.

Selain itu, PT Lotus Andalan Sekuritas, PT Panin Sekuritas Tbk, PT Philip Sekuritas Indonesia, PT Samuel Sekuritas Indonesia, PT Sinarmas Sekuritas, PT Sucor Sekuritas, PT Trimegah Sekuritas Indonesia Tbk, PT Valbury Sekuritas Indonesia, PT Victoria Sekuritas Indonesia, PT Wanteg Sekuritas, dan PT Yuanta Sekuritas Indonesia.

"IPO Bukalapak sebesar US$1,5 Miliar adalah yang terbesar sepanjang sejarah pasar modal Indonesia, sekaligus pencatatan perdana saham pertama oleh unicorn teknologi di bursa efek di Asia Tenggara," kata Head of Global Banking for Southeast Asia and India, UBS, Nicolo Magni.